インボイス制度の少額特例とは?

インボイス制度では、10月1日以後に行った課税仕入れは、原則として、インボイス(適格請求書)の保存がなければ仕入税額控除を適用できませんが、一定規模以下の事業者については、インボイスがなくとも帳簿のみの保存で仕入税額控除が可能な特例(少額特例)があります。

少額特例の適用がある事業者は?

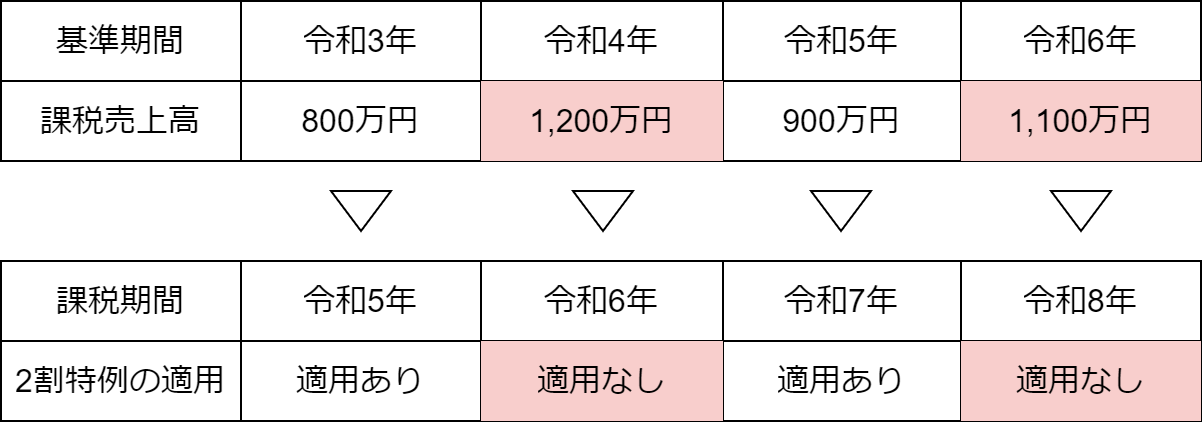

- 基準期間(前々事業年度)における課税売上高が1億円以下の事業者

- 特定期間(前事業年度開始日から6か月間)における課税売上高が5,000万円以下の事業者

対象となる取引金額と適用期間

税込1万円未満の課税仕入れについて、令和5年10月1日から令和11年9月30日までの6年間、インボイスがなくとも帳簿のみの保存で仕入税額控除の適用を受けることができます。

なお、1万円未満の課税仕入れの判定は、一取引ごと(一回の取引ごとの納品書や請求書等)の金額で判定します。

一商品ごとや月まとめの複数取引をまとめた請求書等の単位では判定しませんので注意が必要です。

免税事業者や個人からの課税仕入れでも対象

課税仕入れの相手方については、インボイス発行事業者だけではなく、免税事業者や個人からの課税仕入れについても少額特例の対象となります。

また、1万円未満の課税仕入れについては、相手方がインボイス発行事業者かどうかの確認や、受領した領収書等がインボイスかどうかの仕分け作業も不要となります。

インボイスの交付義務の免除ではない

少額特例は課税仕入れを行う買手側のインボイス保存要件の特例で、その相手方である売手側のインボイス交付義務は免除されません。

売手側がインボイス発行事業者の場合には、1万円未満の取引であるか否かにかかわらず、買手側から求められた場合は、インボイスを交付する必要があります。

少額特例は事務負担を大きく軽減する措置ですから覚えておきましょう。